أحدث الأخبار

- أصوات مصرية.. الكلمة الأخيرة

- "خسارة" تجمع المعلقين على خبر إغلاق أصوات مصرية

- من دفتر أحوال مصر الاقتصادية في سنوات التحول

- (قصة في خبر) على أصوات مصرية

- الأرصاد: طقس مائل للدفء الخميس.. والعظمى بالقاهرة 21

- بالصور- أبرز رحلات أصوات مصرية

- الجيش: ضبط 398 مهاجرا غير شرعي وتدمير 6 أنفاق بسيناء

- أبرز النساء الملهمات اللاتي نشرت قصصهن "أصوات مصرية"

بنوك استثمار تتوقع زيادة كبيرة لسعر الفائدة مع التخفيض المنتظر للجنيه

أجّل البنك المركزي رفع سعر الفائدة على الودائع والقروض ليتمكن من زيادتها لاحقا بنسبة كبيرة، بالتزامن مع قراره المتوقع بتخفيض قيمة الجنيه، كما يرى عدد من بنوك الاستثمار.

فخلافا للتوقعات، أبقى المركزي على أسعار الفائدة دون تغيير في آخر اجتماع للجنة السياسات النقدية يوم الخميس الماضي، عند مستوى 11.75% للإيداع و12.75% للإقراض.

وكانت بنوك الاستثمار التي استطلعت أصوات مصرية آراءها، قبل اجتماع لجنة السياسات النقدية، قد توقعت أن تقرر اللجنة رفع أسعار الفائدة بما يتراوح بين نقطة وثلاث نقاط مئوية، بعد القفزة التي شهدها معدل التضخم في أسعار المستهلكين خلال شهر أغسطس.

وقفز معدل التضخم السنوي إلى 16.4% في إجمالي الجمهورية في أغسطس، مقابل 14.8% في يوليو، مسجلا أعلى مستوى له منذ ديسمبر 2008.

وقال هاني جنينة، رئيس البحوث في بنك استثمار بلتون، لوكالة بلومبرج الإخبارية، إن "صناع القرار أرادوا أن يحتفظوا بالقدرة على مفاجأة المستثمرين بخصوص توقيت تحريك سعر العملة".

ورجح أن يكون هناك ارتفاع قوي لسعر الفائدة وتعويم للعملة بعيدا عن المواعيد الدورية لاجتماعات اللجنة النقدية.

واعتبر أيضا بنك استثمار برايم، في مذكرة بحثية، أن ما فعله البنك المركزى هو مجرد تأجيل لقرار رفع الفوائد، لارتباطه بالتعويم المتوقع للجنيه.

وتتجه مصر لتخفيض جديد في قيمة عملتها المحلية أمام الدولار، تنفيذا لتعهدها بتبني سعر صرف أكثر مرونة، حسبما جاء في برنامجها الاقتصادي الذي حصلت بموجبه على موافقة مبدئية من صندوق النقد الدولي على قرض بقيمة 12 مليار دولار خلال 3 سنوات.

وكان البنك المركزي خفض قيمة الجنيه بنحو 14% في مارس الماضي تحت ضغط أزمة نقص العملة الأجنبية التي يعانيها الاقتصاد المصري، نتيجة لتراجع موارده الأساسية من تلك العملات، هادفا إلى السيطرة على السوق السوداء للعملة وجذب المستثمرين الأجانب.

ويرى محمد أبو باشا، محلل الاقتصاد الكلي في بنك الاستثمار هيرميس، أن البنك المركزي "ربما أراد أن يرى تأثير تطبيق ضريبة القيمة المضافة على معدلات زيادة أسعار السلع والخدمات قبل أن يتجه لرفع سعر الفائدة، بالإضافة لرغبته في الاحتفاظ بأدوات أكبر لإدارة التعديل المتوقع لقيمة الجنيه"، بحسب ما قاله لوكالة بلومبرج.

وبدأت مصر مؤخرا في تطبيق نظام ضريبة القيمة المضافة، الذي من شأنه أن يرفع أسعار الكثير من السلع والخدمات، في الوقت الذي أدى فيه تراجع قيمة الجنيه أمام الدولار إلى ارتفاع أسعار السلع، نتيجة اعتماد مصر بدرجة كبيرة على الاستيراد، سواء للسلع النهائية أو لمستلزمات الإنتاج.

ويتوقع بنك الاستثمار أرقام كابيتال، في مذكرة بحثية حصلت أصوات مصرية على نسخة منها، ارتفاع معدل زيادة أسعار المستهلكين بما يتراوح بين 18 إلى 20% في نهاية 2016 ومطلع 2017، كما قال في مذكرة بحثية أصدرها مؤخرا.

ويضع البنك المركزي الحفاظ على استقرار معدلات زيادة أسعار المستهلكين (التضخم) كهدف أساسي لسياساته، لكنه لم ير ضرورة لرفع أسعار الفائدة كوسيلة للسيطرة على التضخم، وبرر قراره بتثبيت سعر الفائدة بأن ارتفاع التضخم في أغسطس يرجع لأسباب موسمية، وبزيادات شهدتها بعض السلع المسعرة جبرياً، مثل الكهرباء.

ويقول بنك الاستثمار برايم إن تأجيل رفع سعر الفائدة لما بعد اتخاذ قرار تعويم العملة أمر مبرر، لأن هدفه "ليس للحفاظ على القوة الشرائية للأفراد فى مواجهة تضخم الأسعار (حيث أثبتت التجربة فشل سياسة رفع الفوائد فى تحقيق هذا الهدف، كون غالبية الأفراد فى الاقتصاد المصرى تتصف بضعف الميل الحدي للادخار والمرتبط بالمستويات المنخفضة من الدخول والأجور)".

إلا أن رفع الفوائد بعد خفض قيمة العملة المحلية سيكون هدفه "زيادة القدرة التنافسية للسوق المصرى لجذب الاستثمارات الأجنبية قصيرة الأجل (استثمارات المحفظة)، خاصة مع زيادة التوقعات برفع البنك المركزى الأمريكى للفائدة بنهاية العام الحالى" كما جاء في المذكرة البحثية.

ويتوقع أبو باشا أن يرتفع سعر الفائدة نقطتين مئويتين خلال العام الجاري، كما قال لبلومبرج.

أما بنك الاستثمار أرقام كابيتال فيقدر رفع الفائدة المنتظر بما يتراوح بين نقطة إلى ثلاث نقاط مئوية، في مسعى منه لرفع العائد على الادخار بالجنيه المصري من ناحية، وجذب المستثمرين الأجانب إلى أدوات الدين المصرية من خلال رفع العائد عليها.

بينما ترى رضوى السويفي، محللة في بنك استثمار فاروس، أن سوق الأوراق المالية الحكومية (أدوات الدخل الثابت في مصر) رائج بالفعل بالنسبة للمستثمرين الأجانب، حيث وصل العائد على أذون الخزانة المصرية إلى 16.4%، معتبرة أن سعر الفائدة ليس العامل الوحيد لجذب المستثمرين في الأوراق المالية وإنما أيضا "الثقة في النظام البنكي، وفي استقرار سعر الصرف".

فإذا تحققت تلك الشروط فقد يكون من الأفضل تخفيض سعر الفائدة لتحفيز النمو الاقتصادي، كما تقول محللة فاروس لبلومبرج.

ويتوقع أرقام كابيتال أن ينخفض السعر الرسمي للجنيه بما يتراوح بين 24 إلى 35%، ليصل سعره لحدود 11 جنيه إلى 12 جنيه للدولار الواحد، مقابل 8.78 جنيه حاليا.

ويكفي هذا المستوى في رأي البنك لنيل رضا المستثمرين الذين يخشون من تأثير ازدهار السوق السوداء للعملة، والتي يدور سعر الدولار فيها حول 12.50 جنيه.

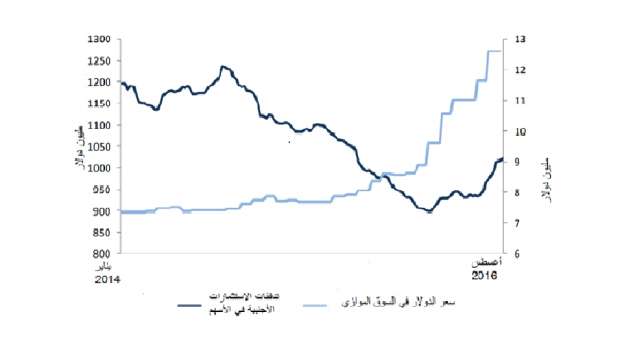

العلاقة بين السوق السوداء للدولار وتدفق الاستثمارات في البورصة

يوضح الرسم البياني المنقول عن أرقام كابيتال العلاقة بين السوق الموازي وتدفقات الاستثمارات الأجنبية على سوق الأسهم منذ يناير 2014 وحتى أغسطس من العام الحالي، والذي يظهر التراجع التدريجي في تدفقات الاستثمارات الأجنبية في البورصة المصرية مع ازدهار السوق الموازي، وصولا لتعافي تدريجي لتلك التدفقات عقب قرار البنك المركزي بخفض السعر الرسمي للجنيه في مارس الماضي.

وتوضح مذكرة برايم أن توقيت قرار تعويم الجنيه مشروط بقدرة الحكومة على تأمين أربعة أشهر على الأقل من فاتورة الاستيراد للبلاد (20 مليار دولار).

ويمكن توفير هذا المبلغ، كما يقول برايم، بعد حصول مصر على 2 مليار دولار كقرض من الصين، و2 مليار دولار كقرض من المملكة العربية السعودية، بالإضافة إلى 500 مليون دولار كدفعة ثانية من قرض البنك الأفريقى للتنمية والبالغ فى مجمله 1.5 مليار دولار، وكذلك ما يتراوح بين 2.5 - 3 مليار دولار كشريحة أولى من قرض صندوق النقد الدولى والبالغ فى مجمله 12 مليار دولار.

كل ذلك بالاضافة إلى السندات الدولارية والتى تبلغ 3 مليارات دولار والتى نتوقع اصدارها فور قرار التعويم.

وحيث أن الاحتياطى الأجنبى يبلغ حالياً ما يقارب 17.5 مليار دولار، فان ذلك يعنى أن الاحتياطى الأجنبى من شأنه الوصول إلى نحو 24 - 25 مليار دولار بنهاية العام الحالى، وهو ما يعتبره برايم مستوى جيدا لمواجهة وامتصاص الآثار السلبية لقرار التعويم.

وكان محافظ البنك المركزي، طارق عامر، صرح قبل بضعة أشهر بأن تعويم الجنيه لن يتم قبل أن يتجاوز الاحتياطي النقدي من العملات الأجنبية 25 مليار دولار.